HOCHWERTIG | 650 m² HALLE | 800 m² AUSSTELLUNG

ID: 998947DetailsGarching, repräsentatives Produktionsgebäude mit hochwertigen Büroflächen

ID: 93135Detailsca. 400 m² große, ebenerdige Lager-Produktionshalle mit Meisterbüro in Top Lage

ID: 1036679DetailsDirekt am Autobahnkreuz Ulm/Elchingen - Neubau multifunktionaler Logistik- und Produktionsflächen

ID: 994300DetailsLOGISTIK | RAMPEN | FREIFLÄCHE

ID: 1008605DetailsLager-/Logistik | Neubau | Rampen | teilbar | ebenerdig

ID: 1016255DetailsGEWERBEPARK | ERSTBEZUG | TOP-LAGE

ID: 996681DetailsBremen, ca. 1.300 m² Lager-/ Logistikfläche zu vermieten

ID: 1032273DetailsMünchen - Nord, Hallen- und Freiflächen in Bestlage zu vermieten

ID: 101077DetailsPROVISIONSFREI | GEWERBEPARK | FLEXIBEL

ID: 1000973DetailsArnsdorf | ca. 9.000 m² | Lager & Logistik | Betonrampe & ebenerdig | teilbar ab 2.000

ID: 1009874DetailsRepräsentativer Gewerbepark

ID: 1005086Detailsca. 1.350 m² große, ebenerdige Hallenfläche mit Büro

ID: 1035432DetailsPRODUKTION | LAGER | RAMPE

ID: 991522DetailsHochwertige Hallenfläche | ebenerdig | Neubau

ID: 1028652DetailsGarching, Neubau von ca. 8.000 m² Lager-,Forschungs- und Bürofläche

ID: 1030576DetailsMünchen-Nord, bis zu 6.500 m² Logistikhalle zu vermieten

ID: 1033335DetailsNürnberg, ca. 2.000 m² Lager- und Ausstellungsfläche zu vermieten

ID: 1024609DetailsGrevesmühlen, ca. 1.040 m² Lagerfläche & ca. 2.000 m² Freifläche zur Miete

ID: 1034331DetailsPROVISIONSFREI: ca. 10.000 qm Lager | Rampe + ebenerdig | 11 m UKB |

ID: 1002692DetailsLager-/Produktionsfläche in Top-Lage zu vermieten!

ID: 1034768DetailsBuxtehude, ca. 4.800 m² Produktion und/oder Lager mit ebenerdiger Andienung

ID: 1034670DetailsLager-/Produktionsflächen in Top-Lage ab sofort zu vermieten

ID: 1034767DetailsFriedberg b. Augsburg, ca. 20.000 m² Gewerbegrundstück zu verkaufen

ID: 1025539DetailsEching, ab ca. 3.000 m² Produktions-/ Lagerfläche im Neubau zu vermieten

ID: 1010949DetailsBARSBÜTTEL | SOLITÄROBJEKT | ca. 1.300 m² | EBENERDIG | ca. 7,50 m UKB | BEHEIZBAR | BÜRO

ID: 1032598Detailshochfrequentiertes Grundstück

ID: 9040DetailsLager-/Produktion | Kranbahn | ebenerdig | beheizt

ID: 1031912DetailsSTADE | ca. 450 m² | KAUF | GEWERBEHOF | LAGER | BÜRO | WOHNEN

ID: 1031769DetailsKALTENKIRCHEN | ca. 1.500 m² | LAGER | PRODUKTION | LEBENSMITTEL

ID: 1031836DetailsLager-/ Verkaufsfläche in TOP-LAGE zu vermieten!

ID: 1028145DetailsFeldkirchen, ca. 3.500 m² hochwertige Hallenfläche zu vermieten - teilbar

ID: 1030724DetailsMünchner-Norden, bis zu ca. 6.000 m² Hallenfläche mit Büro zu vermieten

ID: 1030615DetailsEbenerdig | beheizt | Freifläche | Gewerbegebiet

ID: 1023871DetailsGladbeck | flexible Produktions-/ Lagerhalle | ebenerdig

ID: 95769DetailsTOP-LAGE! - Lager-/ Prouktionsfläche zu vermieten!

ID: 1013489DetailsInnenstadt | Starkstrom | ebenerdig | beheizt

ID: 1025426DetailsWENTORF BEI HAMBURG | ca. 3.000 m² | FREIFLÄCHE | BEFESTIGT | HOHE STROMKAPAZITÄT

ID: 1026621DetailsWINSEN | ca. 1.200 m² | LAGER | EBENERDIG | TEILBAR | FREIFLÄCHE OPTIONAL

ID: 1022435DetailsRampen | Businesspark | ebenerdig | RWA

ID: 1023380DetailsNeubau | Lager & Umschlagshalle | Rampe

ID: 1014315DetailsGE-Park | Rampe | ebenerdig

ID: 997156DetailsBERLIN-FRIEDRICHSHAIN | ca. 1.560 m² | EXKLUSIVE MIETFLÄCHE IM ZENTRUM

ID: 1017665DetailsRampen | Sprintertore | ebenerdig | beheizt | RWA

ID: 1019585Details

Sie haben eine Frage? Hinterlassen Sie hier Ihre Kontaktdaten, wir rufen Sie gerne zurück!

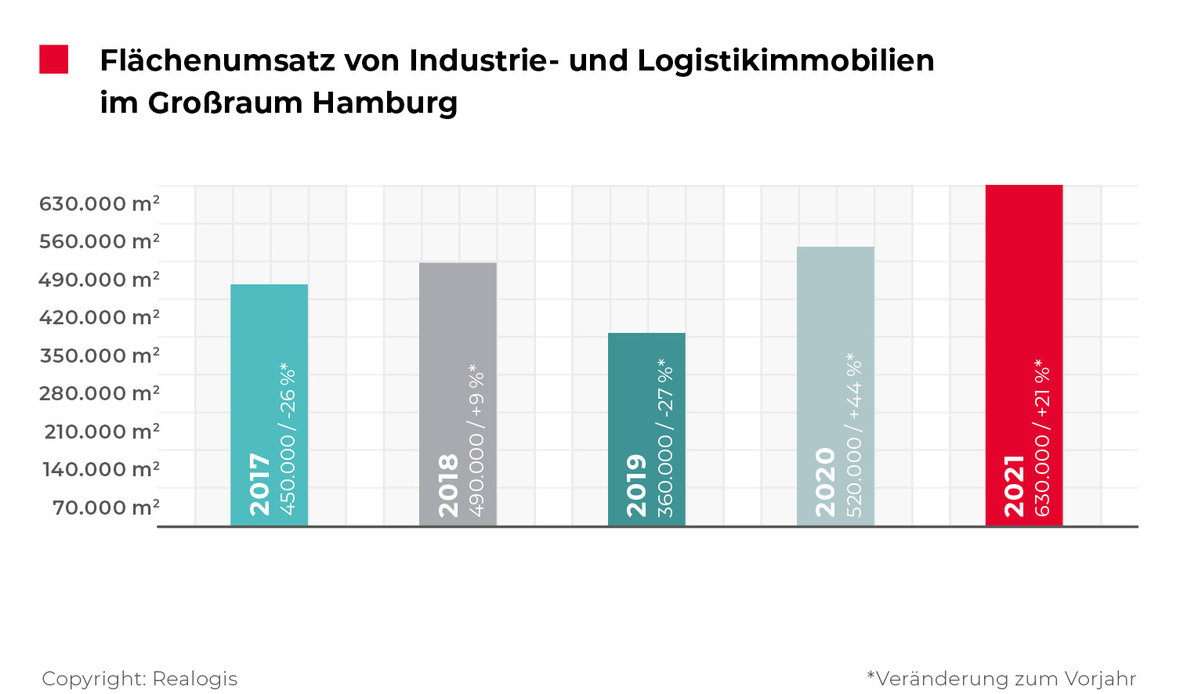

Marktbericht Hamburg für das Jahr 2021

- Zum Logistikmarkt der Wirtschaftregion

Hamburger Logistikimmobilienmarkt toppt Rekordumsatz

Der Hamburger Markt für Lager-, Logistik- und Industrieflächen zur Miete und Eigennutzung hat mit einem durch alle Marktteilnehmer erzielten Volumen von 630.000 m² seinen Rekordwert aus 2016 (2016: 610.000 m²) getoppt. Der Umsatz aus dem Vorjahr ist mit einem Plus von 21,2 % (2020: 520.000 m²) übertroffen worden und der 5-Jahresschnitt in Höhe von 490.000 m² hat um deutliche 29 % zugelegt. Zu diesen Ergebnissen kommt unser neuester Marktbericht.

Allein die Top-5 im Jahr 2021 erfolgten Vertragsabschlüsse akkumulieren 131.500 m² des Hamburger Flächenumsatzes und stellen damit 20 % des Gesamtumsatzes. Den größten Mietvertrag hat das Handelsunternehmen Riess Ambiente im nördlichen Hamburger Umland in einem 40.000 m² großen Neubau abgeschlossen. Auf Platz 2 und 3 im Ranking liegen die Logistikunternehmen Greiwing logistics for you im Hamburger Hafen in einer 28.000 m² Bestandsimmobilie und Group7 im östlichen Hamburger Stadtgebiet in einem 26.000 m² großen Eigennutzerneubau. Zu den stärksten Flächenabnehmern zählen zudem das Handelsunternehmen LFW im südlichen Hamburger Umland in einem 20.000 m² umfassenden Bestandsobjekt (Handel) und der Logistiker Ernst Pfaff im südlichen Hamburger Umland in einem 17.500 m² großen Bestandsobjekt.

Fakten

Flächenumsatz steigt um 21,2 % auf 630.000 m²

Südliche Hamburger Metropolregion mit zwei Großabschlüssen

Branche Logistik/ Spedition verdoppelt ihre Flächenabnahme

Weiterhin kaum Flächen in der Größenordnung ab 5.000 m² mit hoher Drittverwendungsfähigkeit und Neubauqualität verfügbar

Spitzen- und Durchschnittsmieten verteuern sich deutlich

Aussicht 2022: Anhaltend starke Nachfrage, weitere Verteuerung der Mieten, Trend zu doppelgeschossigen Logistikimmobilien hält weiter an, großvolumige Flächen erst ab 2023

Wesentliche Umsatzbringer

Riess Ambiente, HH-Umland Nord, ca. 40.000 m² (Neubau), Handel

Greiwing logistics for you, HH-Hafen, ca. 28.000 m² (Bestand), Logistik

Group7, HH-Ost, ca. 26.000 m² (Bestand), Logistik

LFW GmbH, HH-Umland Süd, ca. 20.000 m² (Bestand), Handel

Ernst Pfaff GmbH, HH-Umland Süd, ca. 17.500 m² (Bestand), Logistik

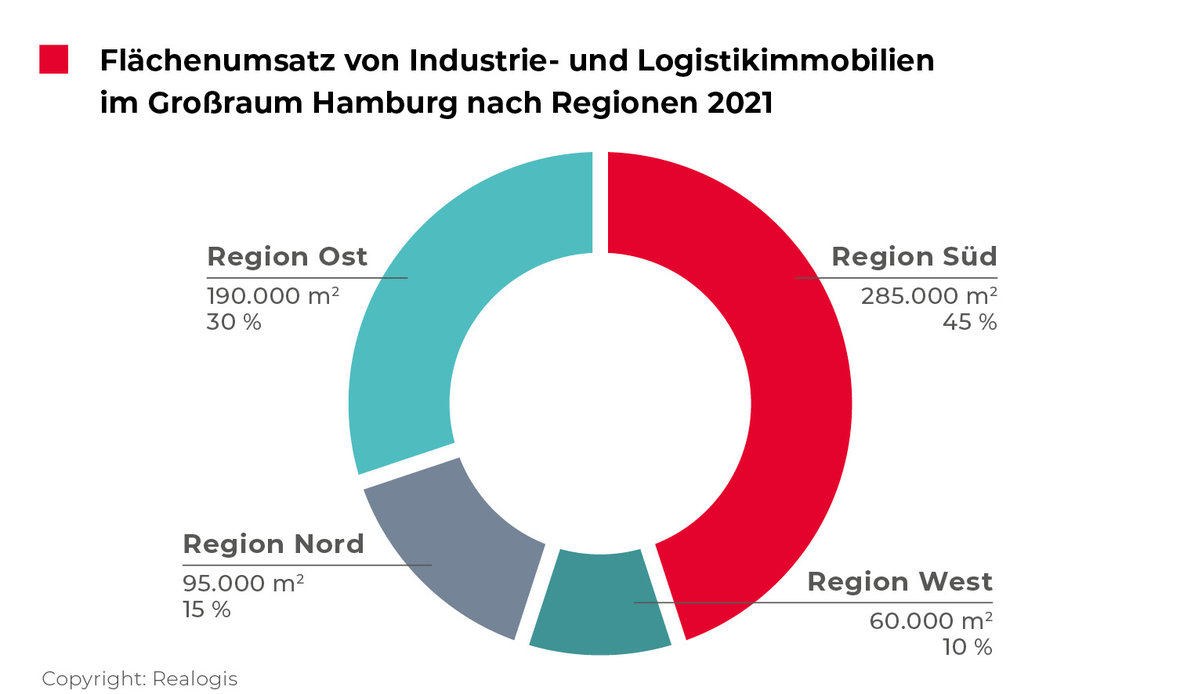

Südliche Hamburger Metropolregion mit zwei Großabschlüssen

Umsatzstärkste Region ist 2021 wie auch im Vorjahr die südliche Hamburger Metropolregion mit einem Anteil von 45,2 % bzw. 285.000 m² (2020: 202.800 m² bzw. 39 %), hier ist beinahe jeder zweite Quadratmeter vermittelt worden. Sie kann den absoluten Flächenumsatz um +40,5 % steigern und unter allen Regionen am deutlichsten an Bedeutung gewinnen (+ 6,2 Prozentpunkte). Mit LFW in Winsen/ Luhe und der Ernst Pfaff GmbH in Rade im vierten Quartal 2021 haben zwei der fünf größten Abschlüsse zusammen 37.500 m² zu diesem Ergebnis beigetragen (13,2 % am Umsatz dieser Region).

Ebenfalls wie im Vorjahr zweitplatziert ist die Region Ost mit einem Anteil von 30,2 % bzw. 190.000 m² (2020: 34 % bzw. 176.800 m²). Sie hat zwar absolut mit 7,5 % leicht an Umsatz zulegen können, allerdings 3,8 Prozentpunkte an Marktanteil eingebüßt. Group7 im östlichen Hamburger Stadtgebiet stellt den einzigen der fünf größten Abschlüsse aus dieser Region.

Drittplatziert wie im Vorjahr ist 2021 die Region Nord mit einem Anteil von 15,1 % bzw. 95.000 m², kommend von 20 % bzw. 104.000 m² in 2020. Sie verliert mit 4,9 Prozentpunkte von allen Regionen am deutlichsten an Marktanteil und 8,7 % an Flächenumsatz im Vergleich zum Vorjahr. Ohne den Großabschluss von RiessAmbiente im nördlichen Hamburger Umland mit 40.000 m², der 42,1 % am Umsatz der Region ausmacht, wäre die Region auf den letzten Rang gerutscht.

Schlusslicht wie im Vorjahr ist die Region West mit 9,5 % bzw. 60.000 m², kommend von 7 % bzw. 36.400 m² im Vorjahreszeitraum. Sie kann ihre relative Bedeutung mit einem Plus von 2,5 Prozentpunkten ausbauen und auch absolut um 64,8 % zulegen.

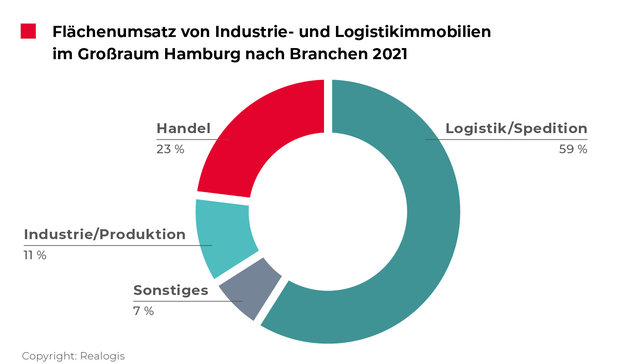

Branche Logistik/ Spedition verdoppelt ihre Flächenabnahme

Mit einem deutlichen Zuwachs steigt die zuvor zweitplatzierte Branche Logistik/ Spedition mit 59 % bzw. 371.700 m² an die Spitze des Branchenrankings (2020: 30 % bzw. 156.000 m²). Damit hat sich ihr Flächenumsatz gegenüber dem Vorjahr mehr als verdoppelt. Nahezu jeder sechste von zehn vermittelten Quadratmetern entfällt 2021 auf die Branche Logistik/ Spedition, die mit einem Plus von 29 Prozentpunkten mit Abstand am deutlichsten Marktanteil gewinnen kann. Drei der Top-5 Abschlüsse – Greiwing logistics for you, Group7 und Ernst Pfaff – entfallen in diese Kategorie und haben mit zusammengerechnet 71.500 m² bzw. 19 % zu dem äußerst guten Ergebnis beigetragen.

Zweitplatziert ist die im Vorjahr erstplatzierte Branche Handel mit 23 % bzw. 144.900 m² (2020: 38 % 197.600 m²), die von allen Branchen mit einem Minus von 15 Prozentpunkten am deutlichsten an Marktanteil einbüßt. Absolut verliert der Handel deutliche 26,7 % im Vergleich zum Vorjahr (197.600 m² auf 133.400 m²), obwohl zwei der 5 Top-Abschlüsse mit insgesamt 60.000 m² (bzw. 41 % des Umsatzes des Handels) in diese Branche fallen, darunter mit Riess Ambiente der größte des vergangenen Jahres.

Letztplatziert wie auch im Vorjahr ist die Sammelkategorie „Sonstiges“ mit einem Anteil von 7 % bzw. 44.100 m² (-5 Prozentpunkte, kommend von 12 % bzw. 62.400 m² in 2020).

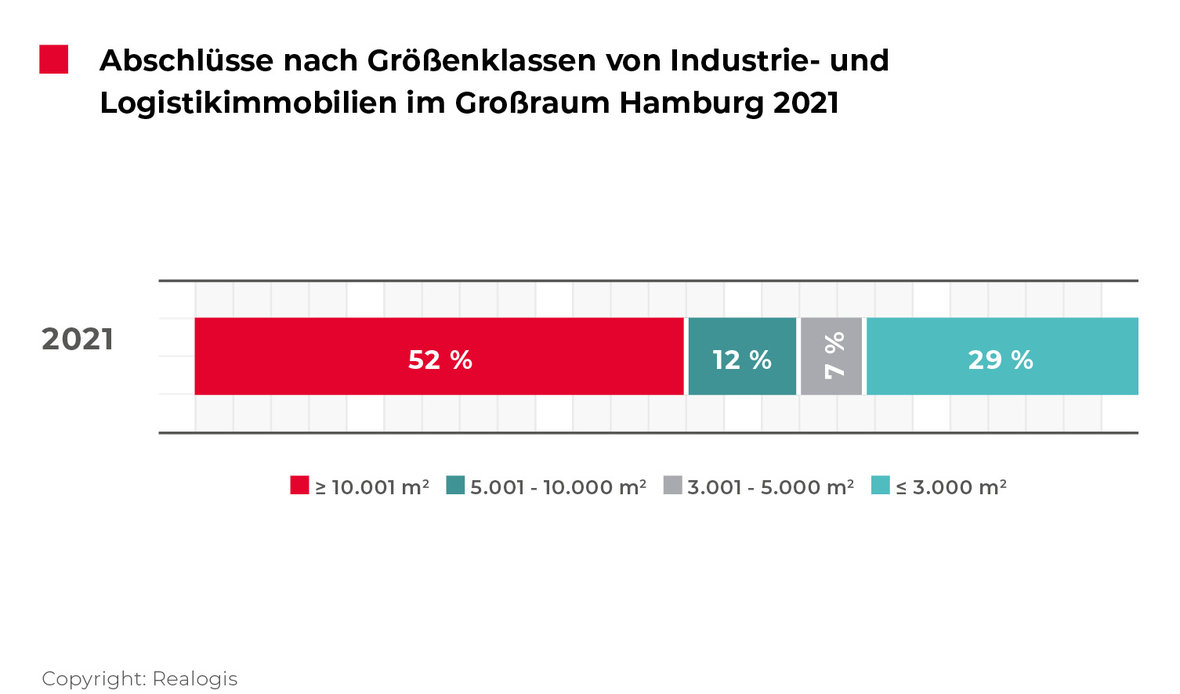

Großflächen ab 10.000 m² erzielen Hälfte des Umsatzes

Großflächen ab 10.000 m² haben wie auch im Vorjahr den größten Marktanteil mit 52 % bzw. 327.600 m² (2020: 57 % bzw. 296.400 m²). Alle fünf wesentlichen Großabschlüsse fallen in diese Kategorie und bringen es zusammen auf einen Umsatz von 131.500 m², damit stellen sie einen Anteil von 40 % am Ergebnis in diesem Segment. Neben der nächstkleineren Größenklasse verlieren Flächen ab 10.000 m² mit 5 Prozentpunkten den größten Marktanteil.

Das könnte Sie ebenfalls interessieren:

Flächen von 5.001 bis 10.000 m² sind mit 12 % bzw. 75.600 m² drittplatziert. Sie verlieren ebenfalls mit 5 Prozentpunkten am deutlichsten an Marktanteil aller Größenklassen, kommend von 17 % bzw. 88.400 m² in 2020.

Mit 7 % bzw. 44.100 m² letztplatziert sind Flächen von 3.001 bis 5.000 m² (wie bereits im Vorjahr mit 9 % bzw. 46.800 m²). Größter Gewinner ist die kleinste Flächenkategorie unter 3.000 m², die 2021 bei 29 % bzw. 182.700 m² auf Rang zwei liegt und damit 12 Prozentpunkte an Marktanteil gewinnen und auch absolut den Flächenumsatz verdoppeln konnte.

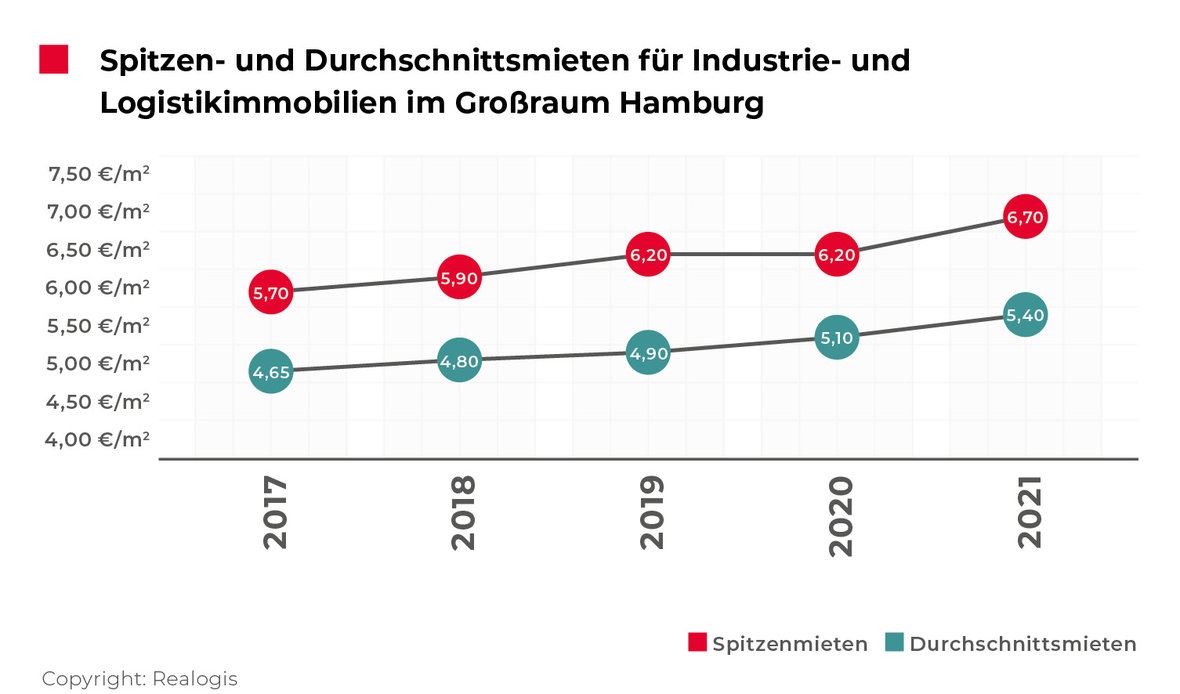

Spitzen- und Durchschnittsmieten verteuern sich deutlich

Die Spitzenmiete erreicht mit 6,70 €/m² einen neuen vorläufigen Höchstwert. Sie verzeichnet mit einem Anstieg von 8,1 %, kommend von 6,20 €/m² aus 2020 und 2019, ihren höchsten Anstieg der letzten fünf Jahre und übertrifft den 5-Jahresschnitt von 6,14 €/m² um 9,1 %.

Auch die Durchschnittsmiete ist 2021 mit +5,9 % mehr als in den letzten fünf Jahren angestiegen und klettert auf die bisher höchste Marke von 5,40 €/m². Damit liegt sie 8,7 % über dem 5-Jahres-Schnitt von 4,97 €/m².

Für die kommenden Monate erwarten wir, dass aufgrund der weiterhin anhaltend starken Nachfrage aus dem Bereich Logistik und Handel und unter Berücksichtigung weiter steigender Grundstückspreise und Baukosten die Spitzenmiete weiter steigen wird.

Aussicht 2022 / 2023

Der Trend zum Vermietermarkt wird sich unserer Einschätzung nach auch 2022 in Hamburg weiter fortsetzen. Die Bonität der Mieter für die Anmietung – insbesondere von Neubauflächen als Erstbezug – bleibt für die Entwickler von enormer Bedeutung.

Es sind weiterhin kaum Flächen in der Größenordnung ab 5.000 m² mit hoher Drittverwendungsfähigkeit und Neubauqualität verfügbar. Großvolumige Projektenwicklungen werden am Hamburger Logistikmarkt unsererseits erst wieder für 2023 erwartet.

Wir rechnen auch für 2022 mit einer anhaltenden, starken Nachfrage im Hamburger Marktgebiet. Das Ergebnis aus 2021 wird jedoch aufgrund wenig verfügbarer Produkte insbesondere im Bereich größer 10.000 m² nicht erreicht werden. Wir gehen von einem Gesamtflächenumsatz von ca. 500.000 m² bis Jahresende aus.

Zudem gehen wir davon aus, dass sich der Trend zu doppelgeschossigen Logistikimmobilien weiter fortsetzt, da kaum citynahe Grundstücke verfügbar sind. Hohe Grundstückspreise gepaart mit erhöhten Baukosten zwingen die Entwickler dazu, in die Höhe zu bauen.

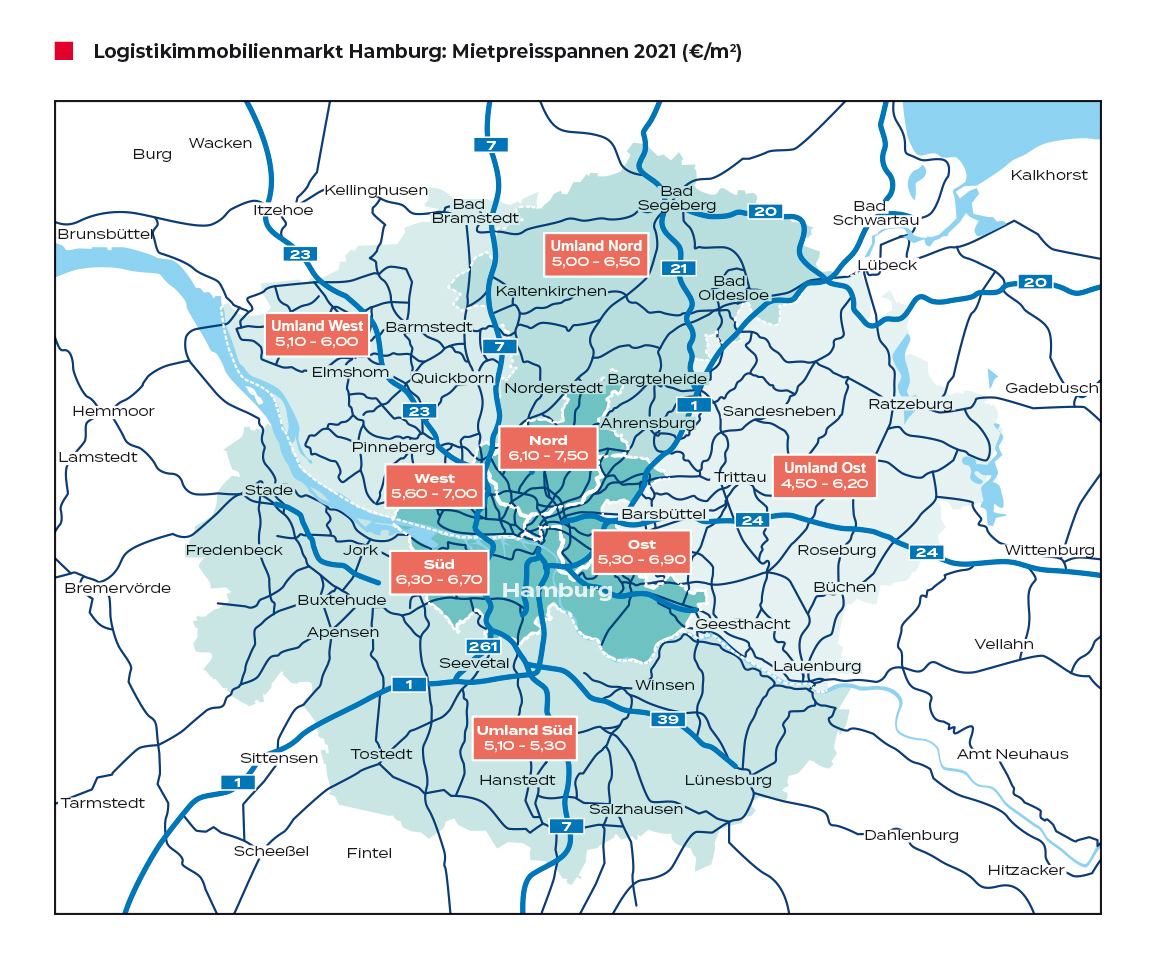

Zu den Mietpreiskarten:

Fordern Sie den kompletten Marktbericht als PDF an

Hamburg - 2021